24 de agosto de 2017

FinTech: aspectos clave y desafíos para la banca central

En vista del impacto que las nuevas tecnologías y la innovación están teniendo en el mundo financiero, reflejado en la aparición de nuevos agentes, modelos de negocio, productos y soluciones que conducen a un nuevo panorama para mercados e infraestructuras financieras, las funciones principales de la banca central están atravesando un cambio. Esta nota destaca los aspectos clave y desafíos que merecen la atención de la banca central de América Latina y el Caribe.1

Aspectos clave alrededor de FinTech

La experiencia del cliente es primero. La transformación digital y las innovaciones tecnológicas en el sector financiero están favoreciendo la aparición y creciente disponibilidad de métodos (productos y soluciones) con una mayor rapidez (inmediatez) e integración (menos fricción) para utilizar distintos servicios financieros. Las estrategias y modelos de negocio están apuntando a un entorno en el que el cliente es primero, los servicios financieros incluso son solo una parte de la experiencia ofrecida, y el diseño del producto se vale cada vez más de información acerca de los hábitos y preferencias actuales del cliente.

Cooperación antes que competencia. La incorporación de empresas FinTech en el ecosistema actual está ocurriendo en una forma más colaborativa que competitiva. Estos nuevos actores necesitan a los tradicionales –bancos, por ejemplo–, bien para acceder a infraestructuras y sistemas de pago o bien, para apoyarse en el conocimiento y confianza que los actores tradicionales tienen de sus clientes; los actores tradicionales, por su parte, necesitan la cooperación con los nuevos para adaptarse a los cambios tecnológicos. Esta conjugación de fuerzas si está bien encaminada puede hacer más eficiente y competitivo al sector financiero.

El carácter sistémico de las FinTech. Algunos actores nuevos –como pueden ser las empresas de telecomunicaciones, de comercio electrónico y otras de escala mundial– ya tienen elevadas cuotas de mercado en el sector de las tecnologías de la información y la comunicación. Estas grandes compañías también cuentan –y saben explotar– volúmenes grandes y diversos de información para adaptar su oferta de bienes y servicios a las necesidades de los clientes. Esta ventaja, si no es adecuadamente dirigida, se puede convertir en un desafío en términos de competencia y gestión de riesgos para el sector financiero, y la economía en su conjunto.

Desafíos para la banca central

El fenómeno FinTech está transformando la industria financiera y, consecuentemente, está impactando de manera significativa en la forma de ejercer las responsabilidades de los bancos centrales para preservar la estabilidad financiera y monetaria. Dicha transformación está conduciendo a una adaptación de los bancos centrales que se deberá traducir en una estrategia clara capaz de responder a un mundo cambiante (nuevos agentes, distintas jurisdicciones, nuevos modelos de negocio, etc.). Las oportunidades que ofrece la tecnología entrañan también nuevos riesgos y los bancos centrales deben asegurarse de que el público entiende y conoce estos riesgos.

Si bien algunos bancos centrales tendrán que revisar su mandato legal para conseguir esta estrategia, en general parece existir margen suficiente para abordar los retos derivados del cambio tecnológico con base en los objetivos de mantener el valor de la moneda, la eficiencia del sistema financiero y el buen funcionamiento de los sistemas de pago. Aquellos bancos centrales con mandatos de fomentar la inclusión financiera o promover el desarrollo económico cuentan con margen para ser más proactivos.

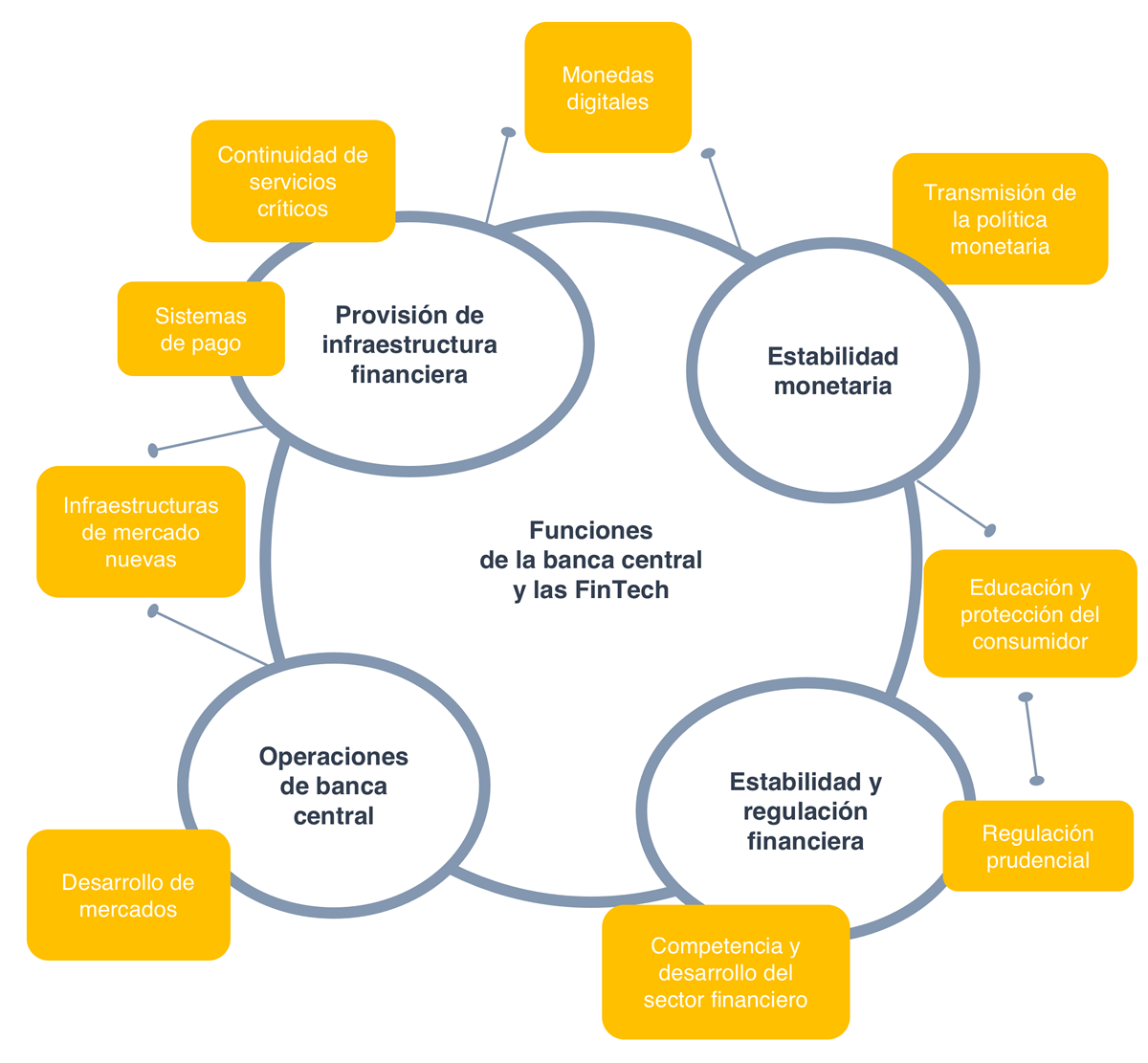

En el siguiente esquema se muestran algunas de las responsabilidades de los bancos centrales que pueden ser las más expuestas a cambios impulsados por las FinTech.

Con la rápida irrupción ocasionada por las FinTech, algunas funciones clave de la banca central ya están experimentando cambios, por lo que a continuación, se destacan algunos desafíos relacionados que pueden merecer una mayor y pronta atención de las autoridades:

Competencia y desarrollo en el sector financiero. La banca central afronta el desafío de encontrar una estrategia de actuación para preservar la igualdad de condiciones (level-playing field) y competencia, entre actores tradicionales y nuevos en el ecosistema financiero, que sean acordes con niveles de seguridad y eficiencia deseables y suficientes para asegurar la estabilidad financiera. Para ello, algunos planteamientos tradicionales, como la forma de evaluar la competencia o el papel catalizador del banco central, deben ser revisados para abordar fenómenos como el acceso a las plataformas en un contexto de democratización de las telecomunicaciones.

Regulación prudencial. El enfoque que debe adoptar la regulación financiera hacia las FinTech plantea importantes desafíos relacionados con el tratamiento que es más adecuado en cada país. Existe la disyuntiva entre el uso de reglas (que garantizan predictibilidad y mismo tratamiento, pero son más lentas de implementar) o de principios (que permite flexibilidad y adaptación, pero pueden crear discrecionalidad); o bien, entre mantener las mismas normas para los mismos riesgos (es decir, regulando servicios y no actores) o fomentar la proporcionalidad en las normas (para favorecer la innovación). Cualquier que sea el enfoque adoptado hay que involucrar aspectos inter-institucionales tales como la supervisión prudencial, conducta de mercado y competencia, educación financiera y protección al consumidor, telecomunicaciones, entre otros.

Protección y educación del consumidor. Existen implicaciones y desafíos importantes para la inclusión y acceso financieros relacionados con la necesidad de un marco de protección y educación al consumidor ante la mayor presencia de las FinTech y –en general– de la transformación digital en los servicios financieros. Estos desafíos tienen que ver, entre otros, con el desarrollo de habilidades para un uso efectivo de los servicios financieros en sus nuevas formas y aplicación de políticas y medidas integrales para evitar que los clientes se sobreendeuden o caigan en comportamiento o usos inadecuados de sus finanzas.

Emisión de moneda digital. El tema es desafiante desde cualquier punto de vista económico, pero recientemente ha cambiado la posición del banco central hacia el papel de las monedas digitales que ahora están más dispuestos a entender y trabajar en aras del uso de monedas digitales, especialmente si estas son provistas por el banco central. Proyectos recientes para probar nuevas tecnologías (particularmente la de registros distribuidos, DLT por sus siglas en inglés) en el desarrollo de monedas digitales, e incluso en otros ámbitos de las infraestructuras de mercado y de pagos, como es la provisión de infraestructuras y plataformas de negociación, compensación y registro de valores, han probado que se necesita tiempo para demostrar su utilidad y ventajas; en especial, porque las infraestructuras existentes han demostrado ser sólidas y eficientes, además que han permanecido en una constante modernización aprovechando las mejoras tecnológicas surgidas en la industria. Hacia adelante, seguirá presente el desafío para el banco central de aprovechar la tecnología para emitir una moneda digital que sea de fácil adopción para todo el público.

Además de estos desafíos, en el caso particular de la banca central de América Latina y el Caribe existen otros retos derivados de la informalidad económica, la falta de infraestructura física y de telecomunicaciones (internet, telefonía móvil) y la escasa educación financiera, para que las empresas FinTech y –en general– la transformación digital tome lugar y ésta beneficie a la economía a través de los agentes económicos no bancarizados o sub-bancarizados.

Consiguientemente, es deseable que en la búsqueda de una estrategia para tratar el fenómeno FinTech, los bancos centrales traten de aprovechar la aparente democratización impulsada por las FinTech como un mecanismo para cerrar las brechas antes señaladas. La estrategia resultante será una que -permitiendo al banco central cumplir su mandato de estabilidad monetaria y financiera- conduzca a un ambiente regulatorio proporcionado y equilibrado, consciente de la realidad económica y social existente, las necesidades de los consumidores y los incentivos e intereses para los principales actores de la industria financiera y otros agentes económicos relevantes.

Raúl Morales

Gerente de Infraestructuras y Mercados Financieros